Zu den Stiftungsarten

Gemeinnützige Stiftung Familienstiftung Verbrauchsstiftung Rechtsfähige Stiftung

Stiftungen – Steuerrecht und Wirtschaftsprüfung

Familienstiftung, Gemeinnützige Stiftung, Bürgerliche Stiftung, Rechtsfähige Stiftung, Verbrauchsstiftung

Wollen Sie Ihr Vermögen in eine gemeinnützige Stiftung einbringen? Oder möchten Sie eine Familienstiftung gründen, die den Erhalt Ihres Vermögens sichert? Hat eine Neugründung Steuervorteile? Was ist wichtig bei Gründung einer Stiftung und was kostet es? Dienen Stiftungen der Steuervermeidung? Wie unterscheiden sich gemeinnützige und privatnützige Stiftungen?

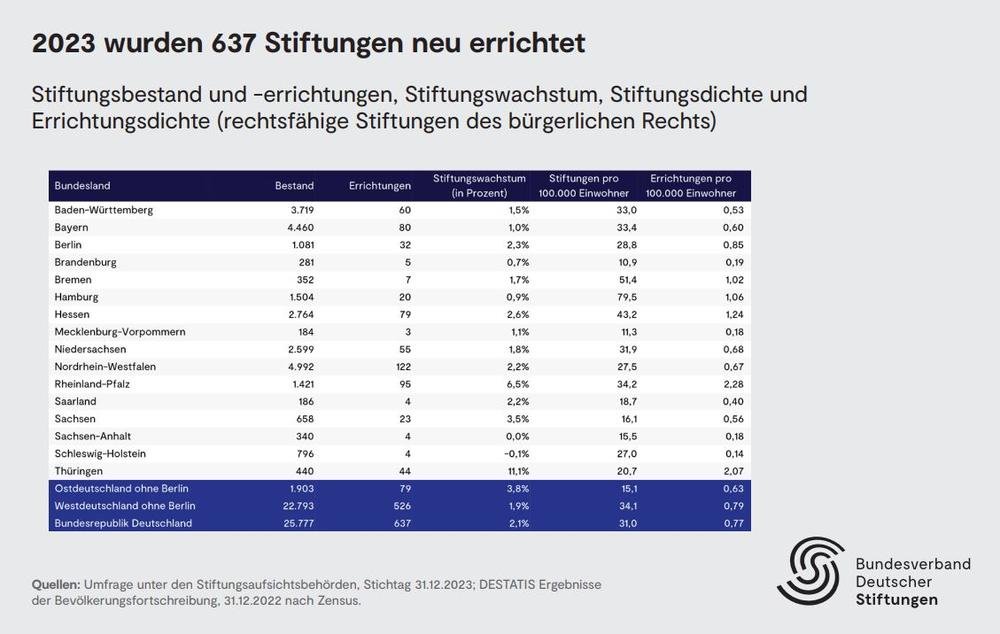

Ende 2023 gab es in Deutschland insgesamt 25.777 rechtsfähige Stiftungen bürgerlichen Rechts – 637 neue Stiftungen sind gegründet worden.* Über 80 Prozent der Stiftungen werden mit weniger als einer Million Euro Kapital gegründet. Die bekannteste Stiftung ist die "Stiftung Warentest", eine gemeinnützige Verbraucherorganisation. Ziele von Stiftungen können die Gemeinnützigkeit oder die Vermögenserhaltung sein.

Stiftungen können Führungsgesellschaften mit Holdingcharakter sein: Das Vermögen bleibt erhalten und wird den Erben entzogen. Die Gründer "unterwerfen" ihr Vermögen mit der Stiftung einem festgelegten Zweck. Das muss nicht Allgemeinnützigkeit, sondern kann auch der Wunsch sein, das "Lebenswerk" dauerhaft zu erhalten oder ein Unternehmen vor feindlichen Übernahmeversuchen zu schützen. Stiftungen können auch einen doppelten Zweck erfüllen und sich zusätzlich im gemeinnützigen Bereich engagieren.

*Quelle stiftungen.org

Sind Stiftungen steuerpflichtig?

Die Unterscheidung zwischen gemeinnützig und privatnützig ist entscheidend. 92 Prozent der rechtsfähigen Stiftungen sind dem Gemeinwohl verpflichtet. 8 Prozent sind privatnützige Stiftungen, die den Interessen von Familien Nutzen bringen. Steuerbegünstigt sind ausschließlich gemeinnützige Stiftungen, sie sind von der Steuer befreit. Stiftungsaufsicht und Finanzamt wachen darüber, das Erträge nur den in der Satzung festgelegten gemeinnützigen Zwecken dienen und das das Grundstockkapital erhalten bleibt.

Eine gemeinnützige Stiftung darf bis zu einem Drittel ihrer Erträge an den Stifter oder seine Kinder ausschütten: Paragraph 58 Absatz 6 der Abgabenordnung. Damit ehrt und unterhält sie in vertretbarer Weise den Stifter und seine nächsten Angehörigen. Achtung: Das muss in der Stiftungssatzung unmißverständlich erlaubt sein.

Stifter trennen oft ihr Vermögen: Das, welches für ihre Erben und das Vermögen, welches für das Allgemeinwohl der Menschen eingesetzt werden soll. Stifter bringen dabei nur einen Teil ihres Vermögens in die gemeinnützige Stiftung ein - der Rest verbleibt im privaten Vermögen. Oder sie gründen zwei Stiftungen: eine gemeinnützige und eine privatnützige.

Bei einer privatnützigen Stiftungen erhält eine festgelegte Gruppe von Personen Förderung. Wenn es Verwandte sind, die diese Begünstigung erhalten, ist es eine Familienstiftung. Sie werden oft von Unternehmen oder vermögenden Privatpersonen gegründet. Besonders für die Unternehmensnachfolge und Nachfolgeplanung sind Familienstiftungen sehr geeignet - aber auch zum Vermögensschutz.

Steuer und Familienstiftung

Das Einkommen der Familienstiftung besteuert das Finanzamt mit 15 Prozent Körperschaftssteuer, Solidaritätszuschlag und gegebenenfalls Gewerbesteuer. 25 Prozent Abgeltungssteuer fallen bei Ausschüttungen an. Dennoch gibt es erlaubte Regeln zur positiven Gestaltung und zum Aufbau des Vermögens - z. B. in der laufenden Besteuerung. Mit der Familienstiftung kann die Versorgung der Nachkommen und das Vermögen gesichert werden. Übertragene Vermögenwerte sind abgesichert, da Haftungsansprüche oder andere Forderungen sich nicht am Stiftungsvermögen bedienen dürfen. Siehe auch Asset-Protection.

Die Erbschaftssteuer/Schenkungssteuer fällt bei einer Familienstiftung zum Zeitpunkt der Stiftungsgründung an. Freibeträge sind minimal, interessant ist es aber bei unternehmerischem produktivem Vermögen. Durch eine clevere Gestaltung der Erbschaftssteuer kann man die Familienstiftung zur Steuerminderung nutzen. Vermögenswerte, welche Ertrag bringen, in eine Familienstiftung einzubringen und dabei auf eine optimale Steuergestaltung zu achten - ist eine langfristig sinnvolle Entscheidung.

Beratung

- Steuerliche und rechtliche Beratung bei der Stiftungsgründung*

- Prüfung und Unterstützung bei der Erstellung von Satzungen und Gesellschaftsverträgen im Hinblick auf die Erlangung und Erhaltung der Gemeinnützigkeit in Abstimmung mit dem Finanzamt und der Stiftungsaufsicht

- Steuerliche Beratung bei der Abgrenzung und Zuordnung der Tätigkeiten in die verschiedenen Sphären (Ideeller Bereich, Vermögensverwaltung, Zweckbetrieb und wirtschaftlicher Geschäftsbetrieb)

- Beratung im Zusammenhang mit Zustiftungen und Spenden

- Umsatzsteuerliche Beratung, insbesondere hinsichtlich der Anwendung von Befreiungsvorschriften

- Betreuung bei Betriebsprüfungen

- Beratung bei stiftungsrechtlichen Fragen*

- Beratung bei der Fördermittelverwendung*

- Beratung über die Haftung der Organmitglieder und Schutzmaßnahmen*

- Beratung über Verbrauchsstiftungen

- Beratung und Unterstützung bei Umstrukturierungen im Zusammenhang mit der Vermögensnachfolge (z.B. Familienstiftungen)

- Schutz des Vermögens vor dem Zugriff Dritter (Asset-Protection)*

- Ersatzerbschaftsteuerplanung

- Ertragssteuerplanung für Stiftungen als auch für Begünstigte (Destinatäre)

- Grenzüberschreitende/ Internationale Zweckerfüllung gemeinnütziger Zwecke

- Umstrukturierungen und Verschmelzungen von gemeinnützigen Körperschaften

- Beratung bei Verlust der Gemeinnützigkeit (Mittelfehlverwendung oder nicht satzungsgemäße Tätigkeiten)

- Liquidation von gemeinnützigen Körperschaften

*Rechtliche Beratung durch qualifizierte Anwälte

Fortlaufende Unterstützung

- Rücklagenbildung

- Änderung von Satzungen

- Finanz- und Lohnbuchhaltung

- Erstellung von Steuererklärungen und Jahresabschlüssen

- E-Bilanzen für gemeinnützige Körperschaften

- Mittelverwendungsrechnung(en)

- Optimierung des Rechnungswesens

- Überprüfung der Tätigkeitsberichte

Prüfung

- Pflicht- und freiwillige Jahresabschlussprüfungen

- Verwendungsnachweisprüfungen

- Prüfung des internen Kontrollsystems

- Prüfung der ordnungsgemäßen Spendenverwendung

- Prüfungen nach § 53 HGrG

Autoren: Rechtsanwältin, Steuerberaterin Mona-Larissa Staud und Wirtschaftsprüfer, Steuerberater, Rechtsanwalt Lothar Boelsen

Wenn eine Stiftung gegründet wird ist das Stiftungsvermögen unantastbar - mit dem Stiftungskapital werden Erträge generiert. Um eine Stiftung zu gründen, gibt es keinen konkreten Mindestbetrag, der einer Stiftung zugewendet werden muss. Die meisten Stiftungsbehörden fordern ein Mindestkapital von 25.000 EUR, in manchen Bundesländern fällt der Betrag höher aus. Experten beziffern 50.000 bis 100.000 Euro als kaufmännisch sinnvoll. Das ist nicht gesetzlich vorgeschrieben, aber der Ertrag, der aus Summen unter 50.000 Euro generiert werden kann, ist einfach zu klein, um erfolgreich als Stiftung zu arbeiten sowie die Umsetzung des Stiftungszwecks zu gewährleisten (§ 80 Abs. 2 BGB).

Stiftungsvermögen können Geld, ganze Unternehmen, Wertgegenstände z. B. Kunstwerke, Immobilien sowie Marken oder Patente sein. Stiftungen müssen ihre Mittel zeitnah für den Stiftungszweck ausgeben - auch die Rücklagenbildung ist nur eingeschränkt möglich.

Bei der Verbrauchsstiftung sind der Grundstock sowie spätere Zustiftungen nicht ertragssteuerpflichtig. Sie können jedoch der Erbschaft- und Schenkungsteuer unterliegen.

Die häufigste Form der Stiftung ist die gemeinnützige Stiftung. Verfolgt eine Stiftung einen gemeinnützigen Zweck, erhält sie nach der Prüfung durch die Stiftungsbehörde und der Genehmigung des Finanzamts den Status der Gemeinnützigkeit und damit verbundene Steuervorteile. Gemeinnützige Stiftungen können Institutionen wie z. B. kulturelle Einrichtungen oder die Krebshilfe begünstigen oder auch selbst tätig werden.

Privatnützige Stiftungen, wie die Familienstiftung, kommen nicht in den Genuss der Steuerbefreiung. Ihr Zweck liegt alleine in der Sicherung vom Vermögen sowie der Versorgung der Familie und dient somit nicht dem Gemeinwohl. Die Zuwendungen an die Familie zur Sicherung von deren Versorgung, mindert nicht die Einkünfte der Stiftung und ist daher nicht steuerbegünstigt. Sie sind wie Ausschüttungen aus Kapitalgesellschaften zu sehen. Wie sie trotz allem steuerliche Vorteile nutzen lesen Sie hier.

Flexibilität in Zeiten der Niedrigzinsen

Alle Stiftungen haben eins gemeinsam – die Erfüllung des Stiftungszwecks mittels Ihrer Erträge. In Niedrigzinszeiten und damit eingehenden schwachen Erträgen, stehen sie vor dem Problem, ihre Stiftungszwecke nicht erfüllen zu können. Als Alternative steht die Verbrauchsstiftung als Stiftungsform zur Verfügung.

Besonderheit

Verbrauchsstiftungen können nicht nur ihre Erträge, sondern auch das Stiftungsvermögen selbst, für Stiftungszwecke verbrauchen. Sobald das Vermögen verbraucht ist, endet die Stiftung.

Gemeinnützig?

Verbrauchsstiftungen sind nicht an das Gemeinwohl gebunden. Sie können gemeinnützige, steuerlich geförderte Zwecke verfolgen - müssen es aber nicht. Persönliche Zwecke können z.B. die Ausbildung von Nachkommen sein.

Besteuerung

Verfolgt die Verbrauchsstiftung gemeinnützige, mildtätige oder kirchliche Zwecke, ist sie von der Körperschaftsteuer und von der Gewerbesteuer befreit. Ist die Verbrauchsstiftung nicht als gemeinnützig anerkannt, unterliegt sie der Besteuerung.

stiftungen.org/Bundesverband Deutscher Stiftungen

- Was ist eine Stiftung?*

- Glossar Stiftungsvermögen*

- Fachbegriffe des Stiftungsrechts*

- 10 Fakten über Stiftungen*

- Zahlen, Daten, Fakten zum deutschen Stiftungswesen*

- Merkmale kirchlicher Stiftungen

- Statistiken zum deutschen Stiftungswesen*

- Stiftungsgeschäft für eine rechtsfähige Stiftung*

- Stiftungssatzung einer rechtsfähigen Stiftung*

- Stiftungsgeschäft für eine Treuhandstiftung*

- Liste der größten gemeinwohlorientierten Stiftungen*

*Quelle/Fremdlink stiftungen.org